Le Luxembourg est donc fortement dépendant de son secteur financier. S’il devait subir un choc négatif, il en résulterait probablement des impacts négatifs sur l’emploi, les recettes fiscales et par un effet domino sur toutes les autres branches de l’économie. A terme, un impact sur le niveau de vie tout court.

Enjeux économiques et budgétaires des discussions en cours sur la fiscalité internationale des entreprises

Dans le sillage de la crise de 2008, les « programmes ambitieux en matière de fiscalité des entreprises », les projets visant à « adapter la fiscalité des entreprises à une économie mondiale numérisée », les « plans d’action sur la fiscalité des entreprises pour le XXIe siècle », les « programmes visant à oeuvrer à la cohérence internationale de la fiscalité des sociétés » se sont multipliés, et en partie concrétisés, créant aussi bien des opportunités de nouvelles sources de revenus fiscaux que des risques pour l’économie et le budget luxembourgeois.

Adopté en 2015, le projet BEPS – articulé autour de 15 actions – vise à combler les lacunes de la fiscalité internationale, devenue obsolète, et à mettre fin aux pratiques fiscales dommageables. Pour faciliter et supporter son implémentation, l’OCDE a notamment développé un Instrument Multilatéral qui permet l’amendement simultané de milliers de traités en vigueur entre États.

L’UE a élargi la portée de certaines dispositions de BEPS à travers ses deux Directives (ATAD I en 2016 et ATAD II en 2017) concernant la lutte contre l’évasion fiscale.

Les Etats-Unis, sous l’Administration Trump, ont connu une réforme fiscale d’envergure (Tax Cuts and Jobs Act) qui affichait comme triple objectif de renforcer l’attractivité de la place fiscale américaine, de transférer et créer des emplois aux Etats-Unis, et de simplifier le système fiscal. Cette réforme a par ailleurs bouleversé le système fiscal américain en le faisant passer d’un régime mondial à un régime territorial qui entendait rapatrier les recettes fiscales américaines sur le sol américain.

Ces mutations de l’environnement international de l’impôt des sociétés ont lieu dans un contexte d’intensification de la concurrence fiscale comme en témoigne la baisse des taux d’imposition des bénéfices des sociétés dans les pays de l’OCDE, qui sont passés de 27% en 2008 à 23,2% en 2020.

Des changements fondamentaux additionnels continuent à être négociés et portent notamment sur la compétition fiscale, la digitalisation et l’extension des droits d’imposition.

Le Cadre inclusif de l’OCDE suggère de modifier le plan fiscal international selon deux piliers. En vertu du Pilier 1 (cf . encadré 1), une partie des profits serait attribuée automatiquement aux juridictions de marché sur base d’une clé de répartition (jugée) simplifiée. Le Pilier 2 entend limiter la compétition fiscale via la mise en place d’un impôt sur le revenu global minimum applicable aux multinationales.

| Encadré 1 : Pilier 1, vers un basculement du droit d’imposition du pays producteur vers le pays consommateur

Le principe du marché unique s’applique à tous les produits et services de l’UE tels que les fruits et légumes espagnols, les voitures allemandes, le vin français, les produits de mode italiens, etc. ; il suit la théorie économique de Ricardo dite « des avantages comparatifs ».

Cependant, le marché unique n’impose pas le revenu à échelle européenne, mais à échelle nationale. A partir du moment où une activité est juridiquement et fiscalement localisée dans un pays et dès lors que les produits et services livrés sont consommés dans un autre, la question se pose de savoir où est générée la richesse et à qui revient le droit d’imposition.

Actuellement, le pays producteur tient le droit d’imposition sur le revenu. Prenons l’exemple d’un service rendu par une société établie dans un « pays A » à un consommateur résident dans un « pays B ». La règle générale veut que le droit d’imposer le revenu correspondant de la société revienne au « pays A ».

L’OCDE, soutenu par plusieurs grands pays européens, estime au titre du Pilier 1 qu’il revient au pays consommateur, le « pays B », une partie du pouvoir de taxation du revenu.

Le principal objectif poursuivi par les projets de déplacement du « pouvoir d’imposer » est de reconsidérer la répartition des ressources fiscales en fonction du poids démographique des États. A ce titre, la Chine et l’Inde, qui comptent quelques 1,4 milliard d’individus chacune, détiennent un avantage potentiel par rapport aux pays occidentaux.

L’émergence de l’économie numérique renforce cette orientation qui a commencé avec les règles sur la TVA du commerce électronique. |

Un accord concernant les deux Piliers est attendu au niveau OCDE pour mi-2021. Nous y sommes. Le calendrier ambitieux se précise suite aux annonces récentes de l’Administration Biden en matière d’imposition du digital et d’impôt global minimum.

Au sein de l’UE, l’assiette commune consolidée pour l’impôt des sociétés (ACCIS) reste à l’ordre du jour, mais sous une forme différente (BEFIT) annoncée par la Commission européenne en mai 2021104. Sur base de l’ancienne proposition d’ACCIS, il était prévu qu’un ensemble unique de règles européennes supplante 27 règles nationales différentes d’imposition des sociétés exerçant des activités transfrontalières. Les résultats imposables consolidés du groupe seraient alors répartis entre chacune des sociétés qui le constituent par application d’une formule simple. Cette formule basée sur l’emploi, les salaires, les actifs et les ventes par destination du groupe permettrait ainsi à chaque État membre de soumettre les bénéfices des sociétés résidentes de cet État à son propre taux. En somme, une simplification aux dépens de la souveraineté nationale de 27 pays. BEFIT poursuit le même objectif et s’apparente à une marche forcée vers l’harmonisation fiscale au sein de l’UE.

Vers un déclin des recettes fiscales luxembourgeoises ?

L’OCDE et la Commission européenne confirment que le Luxembourg a mis en oeuvre toutes les initiatives internationales et européennes récentes.

L’harmonisation des bases d’imposition sous BEPS tend à restreindre le bénéfice d’une déduction fiscale ou d’une réduction d’impôt pour les groupes internationaux. Elle risque in fine de réorienter des flux financiers internationaux au détriment des Soparfi luxembourgeoises.

Les secteurs bancaire, d’assurance et des fonds d’investissement traditionnels restent encore épargnés par la réglementation BEPS. Les recettes correspondantes devraient demeurer acquises, mais un impact indirect sur leur activité est probable. Les recettes provenant des secteurs de l’industrie, du commerce et des fonds d’investissement alternatifs (à travers les Soparfi) risquent de décroître.

Il en est de même pour la réforme fiscale américaine conçue par Donald Trump et le projet de réforme fiscale envisagé par Joe Biden, deux stratégies qui poursuivent un même objectif : décourager les multinationales américaines à réinvestir leurs profits en dehors des États-Unis. La poursuite de cette stratégie touchera tous les secteurs du fait des liens économiques forts entretenus entre le Luxembourg et les Etats-Unis.

La répartition par formule simplifiée sous le Pilier 1 de l’OCDE ou sous ACCIS revient à tourner le dos à la définition traditionnelle de l’établissement stable. Elle modifie sensiblement les bases imposables au détriment des petites économies ouvertes comme celle du Luxembourg et devrait affecter tous les secteurs.

La mise en oeuvre d’un impôt global minimum devrait avoir des effets ambigus sur les recettes fiscales du Grand-Duché. Gain ou perte d’impôts lié au comportement des multinationales et des autres juridictions concernées ? Actuellement, les experts ne sont pas en mesure de se prononcer.

A cela s’ajoutent la charge administrative additionnelle liée à la gestion des nouvelles règles fiscales et à leur complexité accrue, ainsi que la complexité de l’interprétation des termes et des textes juridiques. Ces facteurs risquent de bloquer des ressources et de freiner les investissements.

En novembre 2020, le FMI laissait entrevoir l’impact négatif potentiel sur les finances publiques luxembourgeoises des actions engagées ou en discussion : « Alors que les recettes fiscales provenant des entreprises ont connu une croissance forte sur les dernières années, des signes précurseurs annoncent timidement le changement qui touche l’économie luxembourgeoise et le mix des sources de revenus fiscaux – cohérent avec les réponses auxquelles s’attendre des entreprises multinationales par rapport aux changements de fiscalité internationale récents», « Au total, le Luxembourg perdrait17 points de pourcentage de son assiette fiscale liés aux bénéfices résiduels (Pilier 1), ce qui équivaut à 12% de l’assiette fiscale actuelle du Luxembourg105 ».

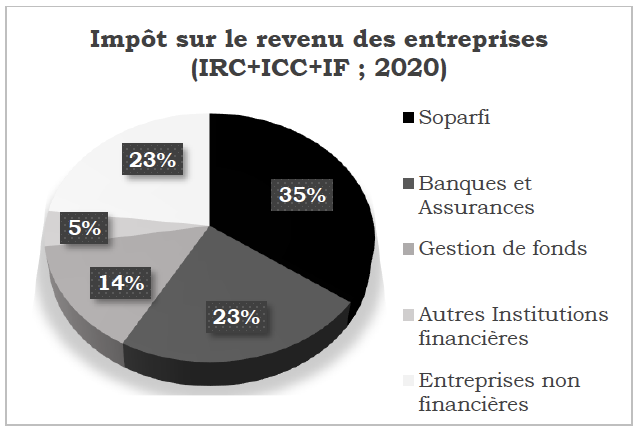

Ces constats rejoignent les conclusions de la Commission européenne contenues dans un document publié en 2016 : « la plus forte baisse consécutive à la mise en place d’ACCIS aurait lieu au Luxembourg : -1% de PIB, soit 20% d’impôts sur les sociétés en moins » ; ils sont également en ligne avec les propos inscrits dans la Note au formateur : « La mise en oeuvre des diverses mesures décidées au niveau de l’UE et de l’OCDE (BEPS, ATAD 1 et 2, etc.) ainsi que d’éventuelles nouvelles mesures à venir (ACCIS) ont notamment pour conséquence de réduire la marge de manoeuvre nationale en matière de fiscalité, de sorte qu’à politique inchangée, le Luxembourg risque de perdre son attractivité en tant que terre d’accueil pour des entreprises internationales. L’impact de BEPS n’étant pas chiffrable à l’heure actuelle en raison de la complexité de la matière, la Commission européenne a toutefois estimé que l’impact de l’initiative CCCTB serait de 1% du PIB pour le Luxembourg, soit 600 millions d’euros par an. Il faut finalement noter que les recettes issues des impôts sur les sociétés (IF, IRC/ICC, etc.) connaissent un degré de concentration très important, leur évolution étant intimement liée au comportement d’un nombre de contribuables très restreint. »

Faut-il considérer cette situation comme provisoire ou définitive ? Il est encore trop tôt pour l’affirmer ou l’infirmer, mais elle devra faire l’objet de discussions lors du débat sur la fiscalité prévu prochainement au sein de la Chambre des Députés dont les préparatoires ont commencé début de cette année à la Commission des Finances et du Budget.

Compte tenu de la diversité et de la complexité des mesures prises ou de celles qui se profilent, il est en effet encore difficile de définir assurément l’impact réel des dispositions susmentionnées sur la finance internationale et donc aussi sur l’économie luxembourgeoise.

Cela est d’autant plus vrai que tant l’attractivité économique que l’attractivité fiscale se comprennent en termes relatifs. Lesdites répercussions des mesures internationales sur le Luxembourg dépendront aussi des mesures concrètes d’implémentation prises par les autres États membres et de leur application au niveau international ou uniquement européen.

Les cartes étant rebattues en permanence, il convient d’être à l’écoute des inconstances du monde et d’être créatifs pour adapter de nouvelles stratégies à de nouveaux enjeux. La sécurité juridique et la capacité d’innover constituent le socle solide de l’économie du Luxembourg qui reste un terreau fertile et une pépinière cosmopolite pour transformer sa première richesse – à savoir l’expertise de concitoyens spécialisés, issus de plus 170 nations différentes – en des produits et des services recherchés dans le monde entier.

Liste des abréviations :

ACCIS – CCCTB : Assiette commune consolidée pour l’impôt des sociétés

ATAD : Anti-tax avoidance Directive

BEFIT : Business in Europe: Framework for Income Taxation

BEPS : Erosion de la base d’imposition et transfert de bénéfices

GILTI Global intangible low-taxed income

ICC : Impôt commercial communal

IRC : Impôt sur le revenu des collectivités

IF : Impôt sur la fortune

IRCAP : Impôt sur le revenu des capitaux